コウ

こんにちは☆

「保険の無料相談」に懐疑的なコウです!

プロフィール

コウ(ライター)

にゃんた

え?!いきなり、ニャンだ?

プロフィール

にゃんた

コウ

ほら、最近よく聞く「保険の無料相談」ってやつ、アレってどうなのかなぁって思って。

にゃんた

無料で保険の見直し相談ができるってことでしょ?

なにが懐疑的ニャンだ?

コウ

だっていかにも怪しいじゃん!

●どうして『無料』なの?

●ゼッタイ何か、勧誘されそうじゃない?

それに、プライベートなこと、いろいろ聞かれそうでしょ?そういう話、他人にするの嫌だなぁって思って・・・

にゃんた

ははぁん、それでこの前、専門家の話を聞きに行ったのか・・・

で?どうだったのかニャ?

コウ

目からウロコの話が聞けて、大収穫だったのよ!とくに、

●相談員の力量を見極める2つの質問

これを知らずに「保険の無料相談」に行ったら、タイヘンだよ?

にゃんた

ええつ!その話、聞きたいニャ!

コウ

でしょ? その他にも、

●医療費の自己負担には上限がある

●保険料の内訳

●どうして『無料』で相談できるのか

など、疑問に思ってたことも調べたから、今日はその話をしますね!

これを知っておくと、「保険の無料相談」をとても上手に利用できると思います。

いい情報はシェアしなくちゃね(^_-)-☆

にゃんた

よろしく頼むニャ!

※なお、保険には大きく分けて「生命保険」と「損害保険」がありますが、本記事で言う「保険の無料相談」は「生命保険の無料相談」のことです。

このページの目次

この記事をご覧の皆さんは、「保険の見直し」を検討していると思われますので、と言うことは、すでに何らかの保険に加入しているということですよね(^^;

では、そもそも皆さんは何のために「保険」に加入しているのでしょうか?

にゃんた

そりゃ、

・万が一の備え

・病院にかかった時の備え

・老後の備え

だと思うニャン!

コウ

そうよね。じゃあ、「備え」って「何の備え?」

「え?」

「何の備え」か。実はこれがとても重要なんです。ただ漠然と保険に入っていると、必要以上の保険に加入していたり、いざというときに補償が不足していたり、適正な「備え」になってない可能性が高くなってしまいます。

にゃんたの答えをもう少し詳しく言ってみると、

●万が一、死亡した場合の、残された家族の生活費の備え

●病院にかかった際、高額な医療費がかかったときの備え

●老後の生活費の備え

ということではないでしょうか。

にゃんた

そうか!「経済的な負担への備え」だニャ!!

コウ

そのとおり!保険は経済的なリスクに備えるためのものよね(^^♪

でも、これが意外とブレてしまうんです。

●万が一の場合、残された家族のための生活費として「どれくらいの備え」が必要なのか

●健康保険以外に、医療費として「どれくらいの備え」が必要なのか

●老後の生活費として、「どれくらいの資金」が必要なのか

これらは収入や資産状況などによっても、また、ライフステージによっても変わっていくものです。さらに、その「備え」のための手段として、はたして「保険」が最適なのでしょうか?

これが非常に重要な視点です。「経済的なリスクにを備える」手段は保険だけとは限りません!

にゃんた

そんなことは分かってるニャ。でも、「なんとなく必要な気がして」保険に入っちゃうんだニャ・・・

コウ

それが「保険はストーリーの力で売られている」と言われるゆえんなのよ。

たとえば、医療保険への加入は「入院すると、治療費のほかに食事代、交通費、日用品の購入などの諸々の費用がかかる。差額ベッド代がかかることもある。生活習慣病などで入院が長期化した場合、収入減や貯蓄を取り崩す不安も無視できない」といった理由ですすめられます。 「入院すると……」という想定がポイントです。歓迎したくない状況を設定しておカネの問題などを考え始めた時点で、保険会社が提供するストーリーに乗っているのだと思います。

出所:東洋経済オンライン 後田亨氏「生命保険はあまりにも手数料が高すぎる」

コウ

心構えとして、「ストーリーに乗っからないこと」が大事です。そして

●備えが必要なリスクは何か

●その備えのために保険は最適な手段なのか

を, 冷静に考えることが大切です。保険に加入するときだけでなく、保険の見直しのときも同様ですね(^^)/

病気やケガで病院にかかったとき、「入院」となると医療費がかさむ・・・ 病気やケガの心配だけでなく、「お金のことも心配になりますよね。でも最近、「入院期間が短くなっている」「日帰り入院も増えている」って話、聞きませんか?

保険会社の「医療保険」でも、「入院1日目から補償」とか「日帰り入院も補償」といったキャッチコピーでおすすめされている商品を目にしますよね。

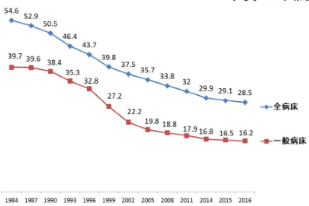

実際に入院日数は短くなってきています。

出所:ニッセイ基礎研究所「入院日数の推移」

なぜ、「入院日数が短期化している」のだと思いますか?

にゃんた

そりゃ、医療技術が進歩したからに決まってるニャ

コウ

そうね。それも理由のひとつだけど、それだけじゃないのよ。

政府の政策が入院日数を短期化する方向にあることも、影響しています。

日本は今、「少子高齢化」が進行しています。高齢化によって医療費が増大し、社会問題となっていることはご存知のとおりです。若者よりも高齢者の方が入院治療を必要とする機会が多く、成り行き任せにしてしまうと、入院患者数が増加し病床が不足するとともに医療費の増大につながります。

そこで政府は、医療費適正化計画の中で、入院日数の短期化を計画の柱のひとつとしているのです。その計画に実行性をもたせるため、診療報酬の制度も、入院した最初の2週間の診療報酬が高くなるよう設計されています。

●1日あたりの入院基本料 (患者7人に対して看護師を1人配置している一般病棟に入院した場合)

・ 1~14日 450点加算 ⇒ 1日2016点

・15~30日 192点加算 ⇒ 1日1758点

・31~90日 加算なし ⇒ 1日1566点

(※1点=10円)

入院して最初の2週間は高い診療報酬がつくが、段階的に引き下げられ、30日を超えると加算がなくなる。

出所:DAIAMIND omline「入院から退院まで2週間以内が当たり前!?長期入院させてもらえない病院のウラ事情」

病院も経営ですから、最大の加算がつく14日以内に退院できるようインセンティブが働きます。このような事情もあって、日帰り入院も含め、入院期間が短期化しているのです。

このような入院事情が背景としてある中で、健康保険では不足の「備え」として、保険料を支払ってまで準備すべき補償はどの程度必要なのか。保険会社の「ストーリー」に乗せられることなく、冷静に判断する必要がありそうです。

このことは実体験としてご存知の方も多いと思いますが念のため(^^;

国民皆保険の日本では、誰もが必ずなんらかの健康保険に加入しています。子どもは、親が加入している健康保険でカバーしています。子どもの窓口負担割合は、未就学児は2割、小学校1年生以上は3割です。

しかしながら実際には、各地域が独自の医療費助成制度を設けており、それにより自己負担は上記より少なくて済んでいる場合がほとんどです。

そしてこの子どもの医療費助成制度は、拡大傾向にある一方で、財政力によって助成範囲には大きな差があります。

例えば対象年齢は、市区町村の独自の上乗せ助成まで含めると、4歳未満~22歳までと大きなバラツキがあります。住んでる地域の助成制度がどうなっているかによって、保険加入で準備すべき「備え」も違ってきます。

コウ

保険を検討する上での基礎情報と言えますね

さきほどの「入院すると…」から始まる「保険会社が提供するストーリー」を思い出してみてください。保険会社が医療保険を勧誘するときの常套手段なのですが、そのストーリーには大事な視点が抜けています。

それは、保険に加入しようとしている『その人の負担可能な医療費はいくらなのか』という視点です。それを考えるには、まず、社会保障制度における健康保険の内容を理解する必要があります。

コウ

『高額療養費制度』ってご存知ですか?

実は、保険が適用される『保険診療』で負担する医療費には上限があります。無制限に医療費がかかるわけではないのです。

コウ

病気やケガで病院にかかったとき、医療費の自己負担額の上限が具体的にいくらなのか。調べてみましょう。

にゃんた

それを知らニャイと、あとどれだけ「備え」が必要かもわからないニャ!

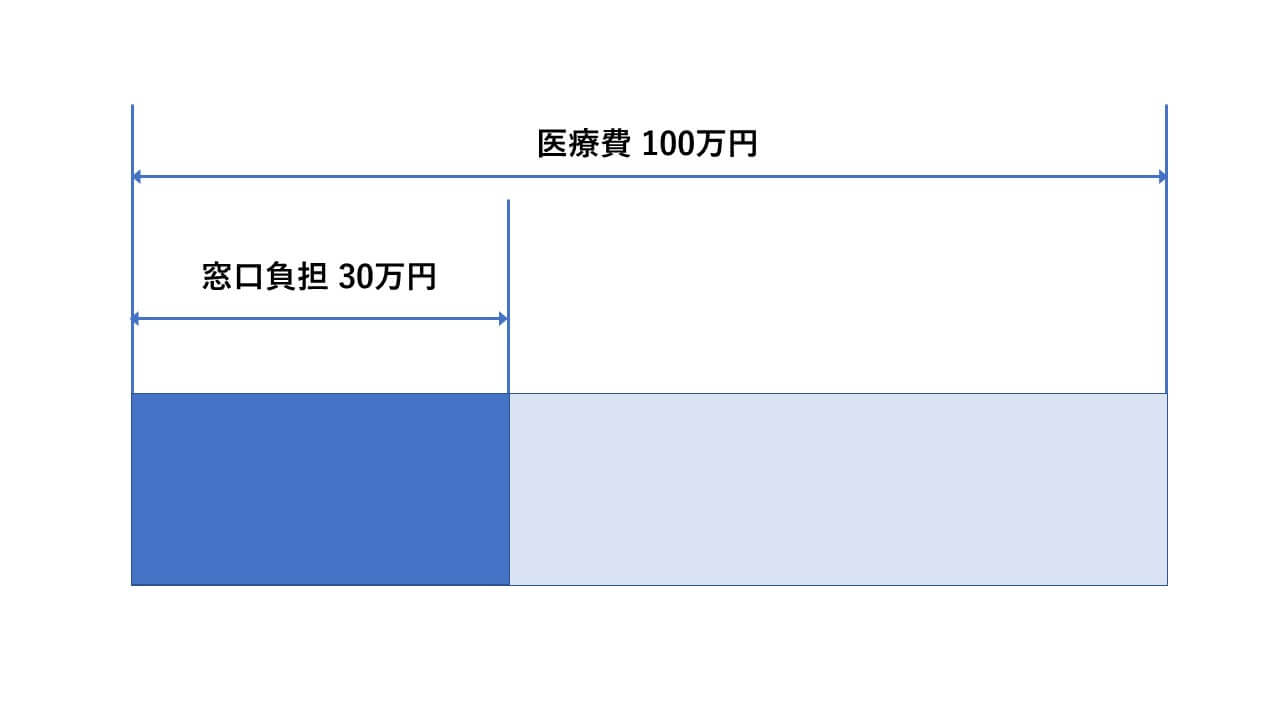

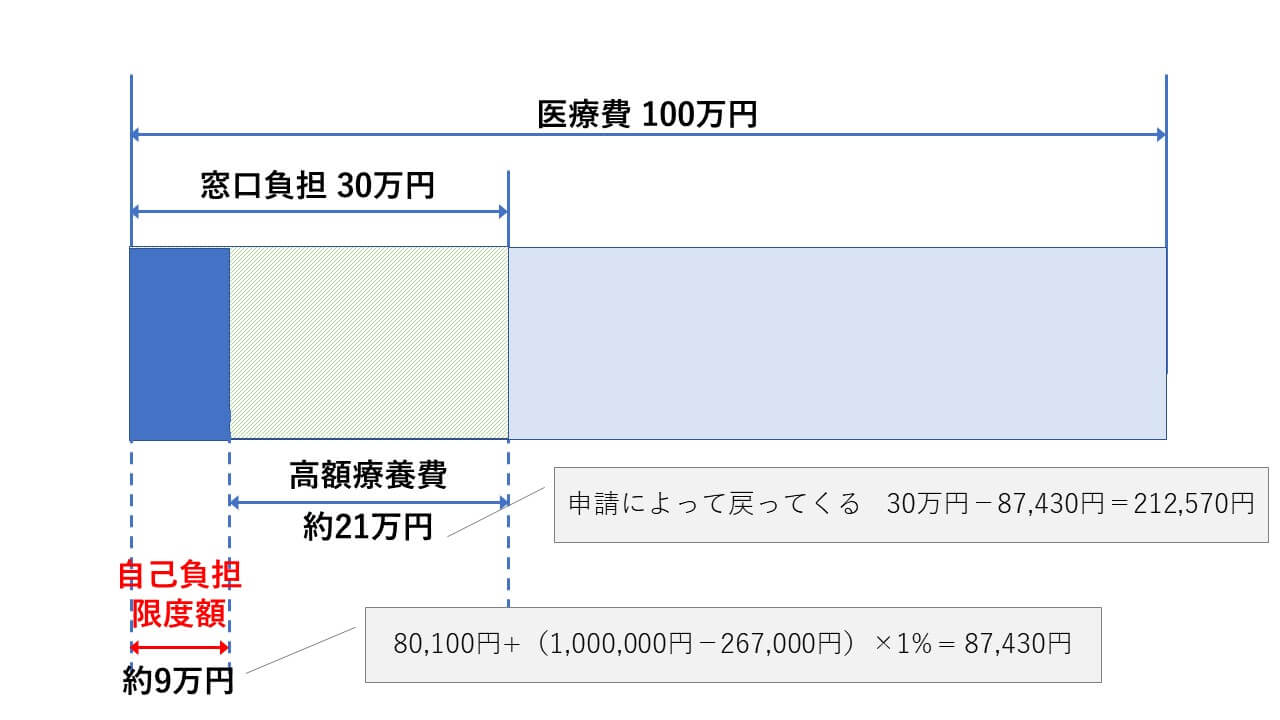

※以下、70歳未満・年収500万円、かかった医療費が100万円を例に説明します

①窓口で支払う医療費の自己負担額は3割

にゃんた

まずは一旦、医療費の3割を支払うニャ

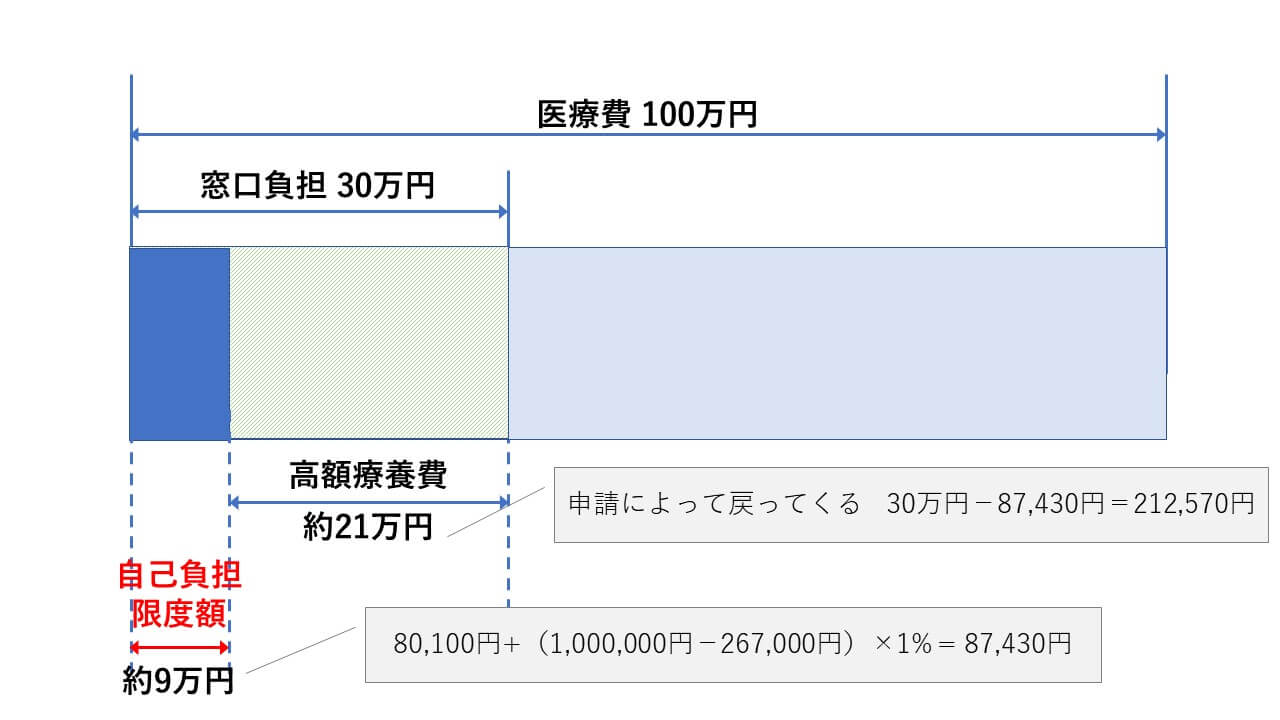

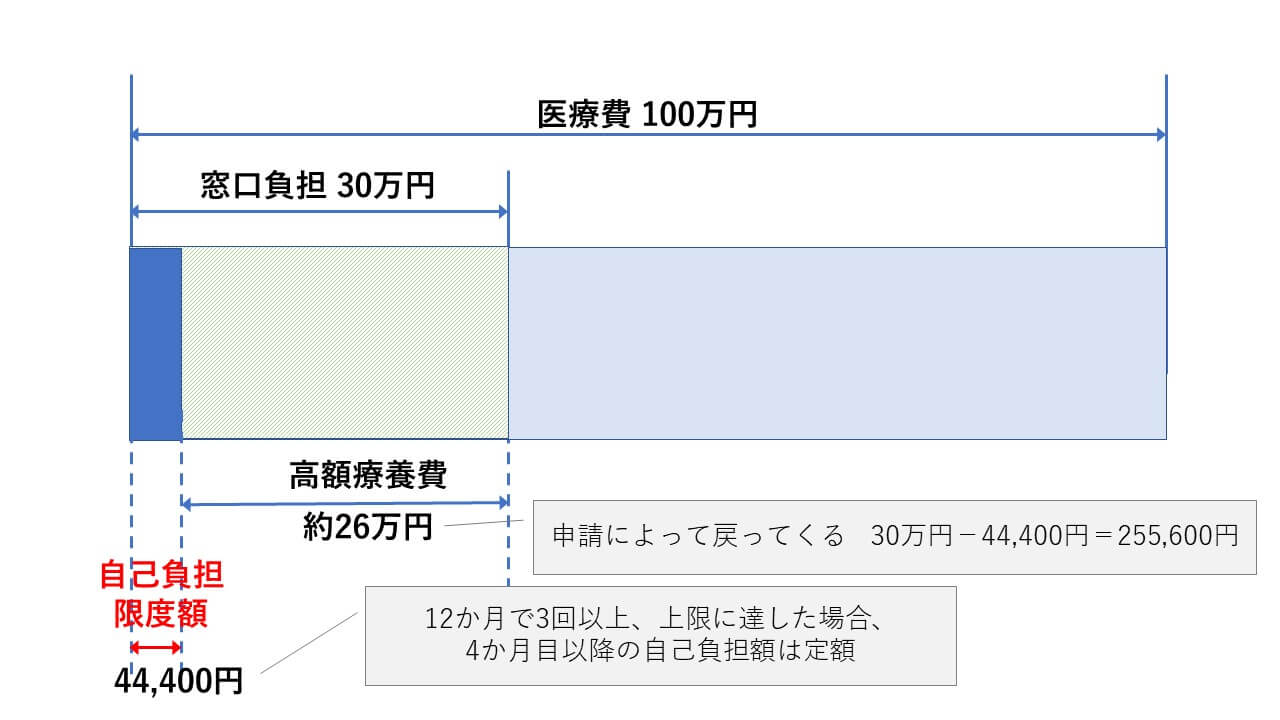

②窓口で支払った額が「自己負担限度額」を超えた場合、申請により払い戻される

コウ

1か月の自己負担額が限度額を超えたら申請よって超過部分が戻ってきます。

この例では自己負担限度額は約9万円となり、一旦窓口で払った30万のうち約21万円が戻ってくる計算になります。

計算式はのちほど表でご紹介しますが、この例では、自己負担限度額は約9万円となり、一旦窓口で払った30万のうち約21万円が「高額療養費」として戻ってくる計算になります。つまり医療費が100万円の場合、1か月の自己負担上限額は9万円となります。

※高額療養費の算定は、月ごと、人ごと、医療機関ごと・診療科目ごとで算出します。

※<差額ベット代、食事代、健康保険適用外の負担分は対象となりません。

③12ヶ月以内に3回以上、上限に達した場合は、4回目以降の上限は一定

コウ

4か月目以降は、限度額上限が下がります。この例の場合は、4か月目以降の自己負担上限額は44,400円です。

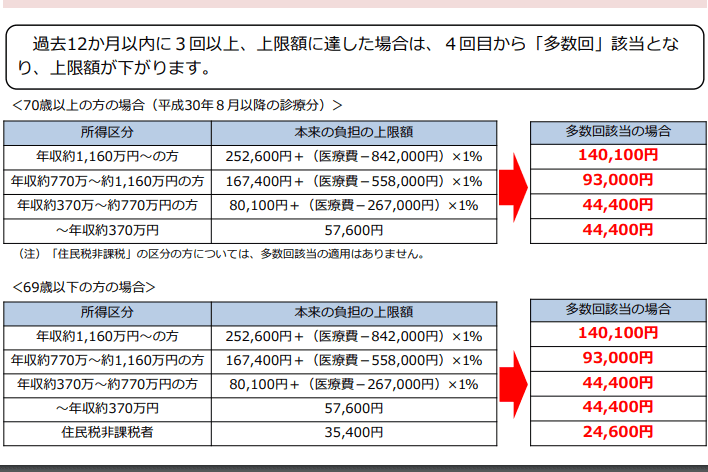

この自己負担上限額は、年齢と収入によって計算式が異なります(下表参照)。また、制度は法律によって改定されることがありますので、常に最新の情報をキャッチすることが重要です。

詳しくはこちら:厚生労働省ホームページ「高額療養費制度について」

にゃんた

制度はわかったけど・・・

あとで返ってくるとしても、一旦支払わなきゃいけないのは大変だニャン

コウ

また、加入している健康保険組合によっては独自の給付制度により、自己負担上限額がもっと低い場合もあります。この点については、【相談員の力量を見極める2つの質問】のところで詳しくお話しします。

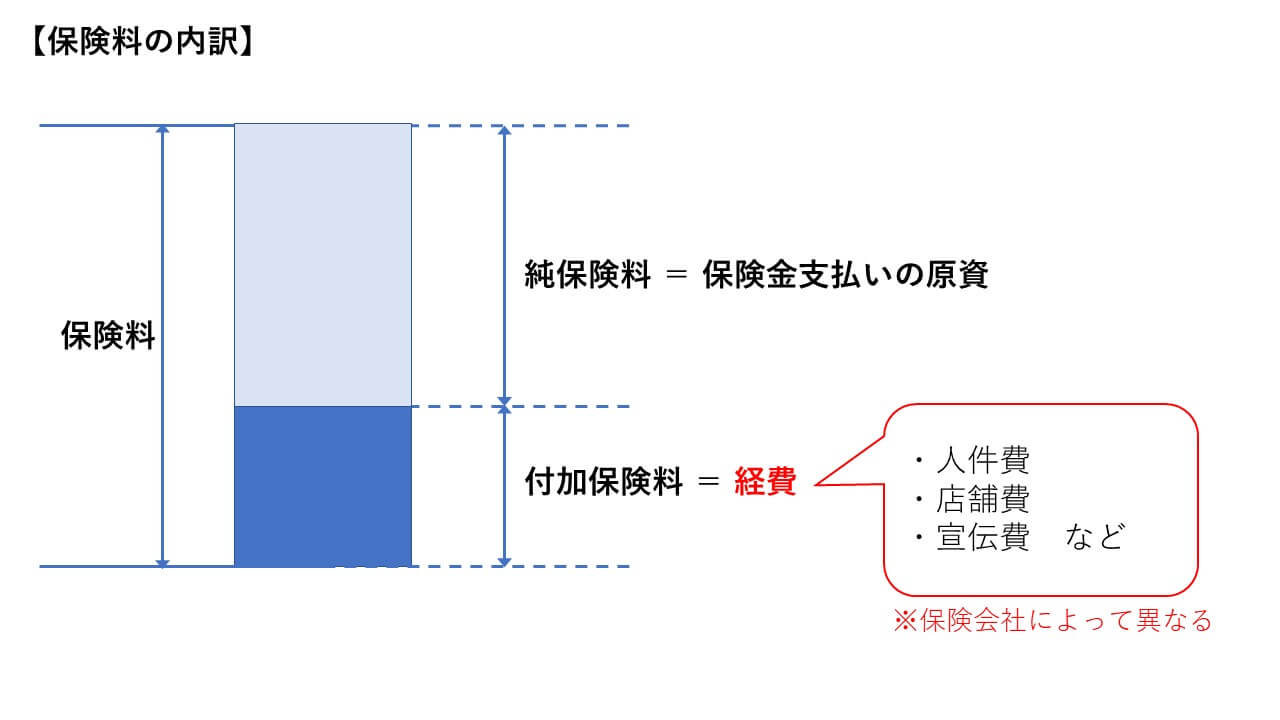

ところで、保険会社に支払う保険料の内訳はどのようになっているのでしょうか?

まず保険料は3つの予定利率から計算されます。

●予定死亡率

どれくらい保険金の支払いが発生するかの計算に使われます。

●予定利率

保険会社は契約者からの保険料を運用しています。保険料は運用で得られる利益を予定してあらかじめ割引されています。

●予定事業費率

事業運営上必要となる費用です。

そうして計算された保険料の内訳は、保険金支払いの原資部分の「純保険料」と経費部分の「付加保険料」に分解できます。

にゃんた

で、この「付加保険料」の割合ってどのくらいニャンだ?

コウ

そこがポイントなのよ!ライフネット生命は保険料の内訳を公開していて、そこから計算すると下の表のようになります。

※2019年6月現在

にゃんた

ニャンと?!付加保険料って経費ニャンだよね?!それが20%~40%超もあるニャ?!

コウ

そうなのよ!!これは驚愕!

保険料を計算する3つの予定利率のうち、「予定死亡利率」は保険会社によって大きな差があるのはおかしいので、保険会社ごとに保険料の差が出るのは「予定利率」と「予定事業費率」だと考えられます。

事業費とは、つまり「経費」なので、多くの保険販売員を抱える大手保険会社や、ネット販売ではく店舗での窓口販売の保険会社、テレビなどでよく見る(=広告宣伝費をかけている)保険会社の付加保険料は割高になるということになります。

もちろん経費は事業運営に必要なものですから低ければ低いほどよいというものではありません。加入時に専門知識をもった販売員に説明してもらいたいニーズもあると思いますし、また、いざというときの保険金給付がスムーズに行われることも重要な要素です。

しかしながら、支払う保険料のうち4割(もしかしたらそれ以上)が経費だとしたら、「保険で資産運用」が効率のよい方法なのかよく検討する必要がありそうです。

コウ

だからこそ、「何のために保険に入るのか」がブレちゃダメなんですね

「年金2000万円不足問題」が話題となる中、老後の備えに『外貨建て終身保険』をすすめられるケースが増えているそうです。そんな時こそ、この話を思い出してください。

無料なのは嬉しいけど、「タダより高いものはない」と言うし、

●何かカラクリがあるんじゃないか

●強引に保険をすすめられるんじゃないか

と不安に感じる人もいると思います。

結論から言うと、無料相談を利用しても利用しなくても、加入する保険が同じなら保険料は同じです。そのしくみをQ&Aで解説します(^_-)-☆

Q1.運営費がどこから出てるの?

A1.保険会社からに支払われる「販売手数料」で運営されています

Q2.保険に加入しなくても「販売手数料」は支払われるの?

A2.支払われません。相談者が保険に加入した場合のみ、支払われます

Q3.相談だけして保険に入らなければ、成り立たないような気がするのですが・・・?

A3.相談者は保険の加入、または、見直し(=入り直し)を目的に相談に行くため、相談員がニーズに合った商品をきちんと提案できれば、保険加入につながります

Q4.「販売手数料」欲しさに強引にすすめてきませんか?

A4.「販売手数料」は保険に加入している限り継続して支払われます。仮に強引にすすめられて意にそぐわない保険に加入してしまったら、きっとすぐに解約しますよね。中途解約されると「販売手数料」も支払いもストップします。

また、各運営会社では強引な勧誘に対して、苦情窓口を設けていたり、相談員に対してペナルティを課すなど、対策を講じています。

コウ

最近はSNSやクチコミサイトがあるから、悪い噂はあっという間に広まってしまいます。そうならないように、各社きちんと対策を講じているようです。

「販売手数料」は一律でなく、保険会社と販売代理店の契約によって異なります。また、商品や販売キャンペーンなど、時期によっても異なります。

運営会社の収入が「販売手数料」である以上、手数料率の高い商品をおすすめしようとする意識が働かないとは限りません。

だからこそ、無料相談を利用する前に基礎知識を身に付けておく必要があるわけです(^_-)-☆

にゃんた

だいぶ保険のことが分かってきたニャ!

「保険会社のストーリー」に乗せられないでイケそうだニャ

コウ

そうね。でも、とっておきのことを教えていただいたから、ぜひ続きを読んでね(^_-)-☆

お話を伺った方

お話を伺った方

安部 彰 さん

日本証券アナリスト協会認定のプライベートバンク・コーディネーター。保険だけでなく金融全般に関する知識が豊富。とても丁寧で、素人にもわかりやすく説明してくださいました。

ここからのお話は、超目玉です。

担当してくれる相談員は、「本当にしっかりとした知識があるのか」「本当にお客様のことを考えて相談に乗ってくれているのか」を見極める『2つの質問』。ぜひ参考にしてください!

さきほど、「医療費の自己負担額には上限ある」というお話をしました。70歳未満の年収500万円の人の場合、かかった医療費が100万円だとすると、1か月の自己負担上限額は約9万円でした(1年で4回目以降の上限は約4.4万円)。

※高額療養費の算定は、月ごと、人ごと、医療機関ごと・診療科目ごとで算出します。

※<差額ベット代、食事代、健康保険適用外の負担分は対象となりません。

詳しくはこちら:厚生労働省ホームページ

でも、この話には続きがあるんです。

加入している健康保険が、「国民健康保険」や「協会健康保険」ではなく、会社の従業員などが加入している「組合健康保険」の場合、その組合独自の給付制度によって、上記の例よりも自己負担上限額が低くなっている場合があるのです。

■付加給付の一例

例えばS健康保険組合の場合、1か月の自己負担上限額は2万円です。これなら、保険料を払ってまで追加で医療保険に入る必要はないかもしれない・・・ と検討することになります。

自己負担額の上限が月2万円なのか月9万円なのかでは、ずいぶん違います。保険で備えるのではなく、保険料分を貯金に回すことも考えられます。貯金であれば使途が限定されませんし(^^♪

コウ

ここを確認せずに、医療保険を検討することはできないはずですよね

そこで、「保険証を確認しなくていいんですか?」の質問をします。

コウ

でも、インターネットで検索すれば、各健康保険組合の制度は簡単に調べられるのに・・・

なぜわざわざ「保険証」を確認するのですか?

安部さん

加入している健康保険を『正確に』把握する必要があるからです。

これを勘違いしていると、必要とする保険の内容が違ってしまいます!

無駄な保険に加入しないためにも、補償の内容に不足を生じさせたいためにも、付加給付の内容はちゃんと確認したいところです。

なお、「組合健康保険」であっても付加給付がない場合もあります。また「協会健康保険」には付加給付はありません。

そういった制度の違いの確認も含めて、「保険証の現物」を確認することが大事なのだそうです。確かにそこまでちゃんと確認してくれる相談員なら、安心できますよね(^_-)-☆

※なおこれは、保険適用内の『保険診療』に適用される話なので注意してください。

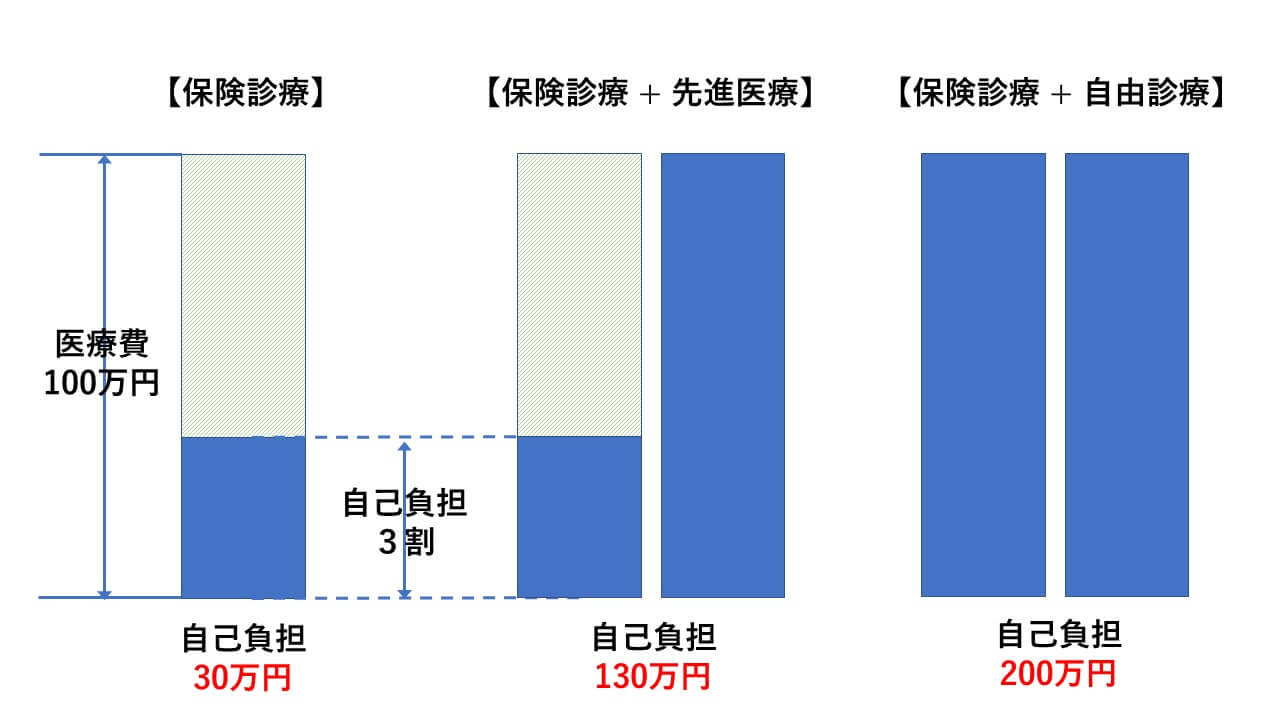

さて、ここまで「医療費の自己負担上限額」についてお話してきましたが、これはあくまでも「保険適用内の『保険診療』」についてのお話でした。では、保険適用外の医療費についてはどうなるのでしょうか?

安部さん

日本の医療において、診療行為はすべて3種類に分類されます。

言い方を変えると、「診療の種類は3種類しかない」ということです。

①保険診療

健康保険が適用される診療のことです。 検査や治療内容等が決められています。自己負担は3割です。

②先進医療

特定の大学病院などで研究・開発、実施されている先端医療のうち、厚生労働大臣の承認を受けたもののことをいいます。この先進医療にかかる費用は全額自己負担となります。

③自由診療

厚生労働省が承認していない治療や薬を使用する方法です。治療費をはじめ診察、検査、投薬、入院なども含めて全額自己負担となります。海外などで効果が確認されているあらたな治療法でも、日本で認可が出るまでには時間がかかるケースも多く、自由診療を選択する人も増えています。

「保険医療」なら自己負担は3割、しかも限度額上限があるけど、「先進医療」や「自由診療」は全額自己負担。「それは大変!」と思うかもしれませんが、実は、今皆さんが思っている以上に大変なんです!

同じ病気の治療で「保健医療」と「先進医療」の両方を受けた場合は「混合診療」が認められていて、「保険医療」部分は3割負担、「先進医療」部分は全額負担となります。ところが、「自由診療」は「混合診療」が認められていないため、「保険医療」部分も含めて、全額自己負担となってしまうんです。

コウ

保険診療部分まで含めて全額自己負担?!うわぁ…

私の2番目の女房ががんになったとき、日本ではまだ承認されていない抗がん剤を使ってもらったんですね。ところが大問題が起きました。未承認薬は自由診療なので、自費になります。日本の医療保険では混合診療が認められていないので、その未承認の薬代だけではなく、入院費や検査費の全てについて、保険が利かなくなった。それまで月に7、8万円で済んでいた医療費が、100万円になっちゃう。これには苦労しました。混合診療は絶対認めるべきだと思うんだけど、いまだに認めていないですよね。

出所:がんと共に働くために足りないもの

安部さん

ちなみに、日本で自由診療も補償されるがん保険を扱っている保険会社は、数社しかないんです!

だからといって、「自由診療」まで補償される保険に加入する必要があるかというと、そうとは限りません。「先進医療」や「自由診療」を受けないという選択肢もあります。また、「先進医療」や「自由診療」だからといってすべでが高額とは限りません。

大切なのは、医療制度のことをきちんと理解したうえで、「リスクへの備えをどのように考えるか」ということです。

コウ

相談員がどこまできちんを説明してくれるか、その力量を見極めましょう!

「保険の無料相談」には、『来店型』と『訪問型』があります。街でよく見かけるのは、『来店型』です。『来店型』の場合、

●育児や介護などで出かけることが難しい

●近くに店舗がない

といった場合、利用しづらいことがあります。

その点『訪問型』であれば、自宅に来てもらうことができて便利です。自宅でなくても、勤務先やカフェ・ファミリーレストランなど、利用者が場所を指定できます。

そして、『訪問型』のメリットは、「便利」というだけではありません。

『来店型』の場合、店舗で相談するわけですが、これは言ってみれば、相手のホームで試合をするようなもの。相手のペースに乗せられてしまう可能性が高くなります。

その点『訪問型』であれば、よりリラックスして相談することができます。

また、『来店型』の相談員の多くは運営会社の社員であることが多く、必ずしもファイナンシャルプランナー(以後、FP)の有資格者とは限りません。当然FPの方が、「お金」に関する知識が豊富です。

コウ

ということで、ここからは、『訪問型』保険の無料相談サービスをご紹介します。

一口に「保険の無料相談」と言っても、会社によってサービス内容は様々です。得意とする相談内容も異なります。相談員によって「リスクをどう考えるか」「その備えとしてどんな提案をしてくれるのか」は異なります。

また、結局は人と人とのコミュニケーションですから、相性もあります。せっかく「無料」なのですから、複数の無料相談サービスを利用することをおすすめします。ぜひ自分に合うサービスを見つけてください(^_-)-☆

■訪問型「保険の無料相談」☆早見表

特定の保険会社に所属していない「保険のプロ」が、40社以上の保険会社が扱う保険商品のなかから、ニーズに合わせたものを提案してくれます。

250店舗以上の店舗網を活かし、北海道から沖縄まで対応可能。訪問だけでなく店舗での相談もOKです。

運営会社である株式会社保険見直し本舗は、「保険スクエアbang!」を運営する株式会社ウェブクルーの子会社で、生命保険代理店業務の専業。

お金の専門家であるFPが家族構成や家計の状況を一緒に確認し、目標を実現するための具体的な保険プラン等を提案・実行サポートしてくれます。

FPは実務経験が豊富(平均5年以上)で、CFP・MDRTなどの有資格者も在籍。

運営会社である保険マンモス株式会社。ミッションは「お金の失敗・不安をなくし、人々の生活を守り、夢を支え、世界を少し幸せにする。そして、誰もがお金の不安を感じない社会へ。」。2008年5月創業。

※CFP資格:北米、アジア、ヨーロッパ、オセアニアを中心に世界24カ国・地域(2019年2月現在)で導入されている、「世界が認めるプロフェッショナルFPの証」で、FPの頂点とも言えるもの

※MDRT:卓越した生命保険・金融プロフェッショナルの組織。会員は、生命保険と金融サービス業界の最高水準として世界中で認知されている

生命保険だけでなく、火災保険、学費や住宅ローン、株・債権、ideco、相続、節税なども相談できます。案件によっては相続診断士や不動産関連資格保持者の紹介も可能。

相談の日時や場所は、柔軟に対応してくれます。また、しつこい営業行為 や 強引な加入行為の禁止されており、安心です。

保険コネクトは、保険やお金に関する相談をしたい方と、提携している保険のプロ・FPとのマッチングさせるサービスです。メディアとしても自社にて運営を行っており、コンテンツ数は500以上!

提携プランナーは日本全国に4000人以上。平均20社以上の複数の保険商品を比較して提案してくれます。

しつこい営業行為 や強引な加入行為は禁止されており、相談者からの評判が悪いプランナーとの提携解除制度があります。

知識・経験・スキル・パーソナリティーなど、厳格な基準をクリアした優れた専門家のみを派遣しています。

保険だけでなく、「住宅ローンの見直し」「住宅購入のコツ」などのアドバイスで、総合的なお金の問題解決をサポートしてくれます。

アフターフォローも充実しており、定期メンテナンスのほか、面倒な保険金請求や各種変更も担当FPが対応してくれます。

コンサルタントの平均経験年数は約12年。知識豊富なベテランが揃っています。お客様満足度調査では、満足度96%以上と高評価。約30社の取扱保険会社から、ピッタリの保険をプロの目線でオーダーメイドしてくれます。

金融機関としてコンプライアンスを重視しており、コンサルタントに不満がある場合は「イエローカード制度」によりコンサルタントの変更が可能です。

最後までお読みいただき、ありがとうございます。「保険の無料相談」に懐疑的だった私ですが、『何のために保険を見直すのか』がはっきりしたことで決心(?)がつきました(^^;

「保険料がこんなに安くなりました~♪」とハデに広告されていますが、大切なのは『リスクヘッジ』をどう考えるか。ただ保険料が安くなればいいってことではないと思います。

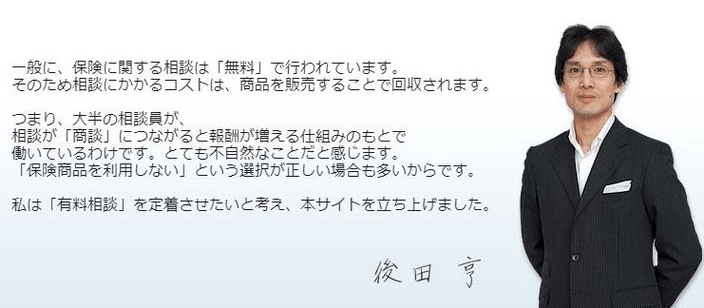

「無料相談」とは言っても、結局は保険に加入した際の手数料が収入源となっているわけですから、そのインセンティブで保険をすすめてくる可能性はないとは言い切れません。

そのことに警鐘を鳴らし、「有料」で保険の相談を行っている専門家もいらっしゃいます。最後ににそちらをご紹介して終わりにしたいと思います。

大事な「お金」のこと、少しでもこの記事が皆さんのお役に立てたら嬉しいです。 Be Happy ☆

『様々な格差を解消し 心豊かな人生を 多くの人とシェアしたい』をモットーに活動しています。合言葉はBe Happy☆